国民健康保険や国民年金は、フリーランスにとって避けて通れない出費です。しかしこれらの支払いは、確定申告時に「社会保険料控除」として節税に活用できます。この記事では、国保・年金の支払いがどのように控除対象となるのか、節税の基本をわかりやすく整理して解説します。

フリーランス

🟡 フリーランスの確定申告

📌 面倒を最小化して本業に集中するための、現実的な税対策ガイド

├─ フリーランスの確定申告とは?はじめてでもわかる仕組みと流れ

├─ フリーランスの必要経費とは?計上ルールとグレーゾーンの考え方

├─ 青色申告と白色申告の違いとは?フリーランスはどちらを選ぶべきか

├─ 開業届と青色申告承認申請書の書き方|提出タイミングも解説

├─ フリーランスの確定申告に必要な書類一覧【2025年最新版】

├─ 確定申告とか、マジでめんどくさすぎる|それでもやるしかない人の逃げ道

├─ 国民健康保険・国民年金の節税ポイント【控除の種類まとめ】

├─ 住民税・事業税の計算方法|確定申告後にくる税金の正体

└─ 確定申告でよくある失敗とその対策【実体験ベース】

社会保険料控除とは何か?確定申告との関係

まずは、国民健康保険・国民年金がなぜ節税につながるのか、その制度の基本から見ていきましょう。これらは「社会保険料控除」として所得から差し引くことができ、正しく申告すれば納税額の軽減に繋がります。

社会保険料控除の仕組み

社会保険料控除とは、国民健康保険や国民年金などの支払額を所得から差し引くことで、課税所得を減らし、結果的に納める税額を下げる制度です。支払額の全額が控除対象になるため、きちんと申告すれば節税効果は高くなります。

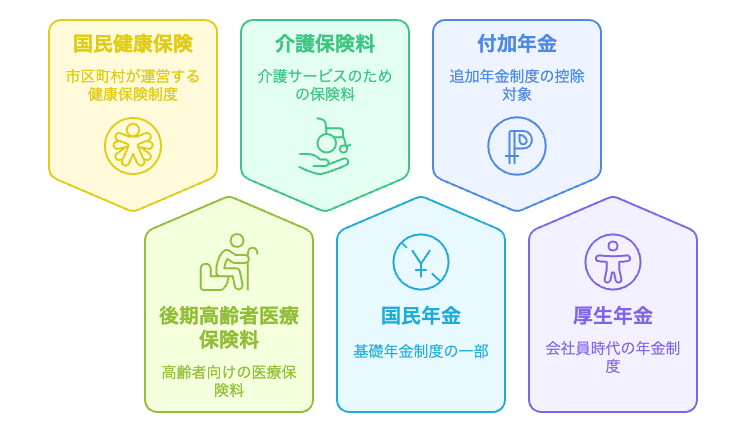

控除対象となる保険・年金の種類

控除の対象となるのは、主に以下のような保険・年金制度です。

- 国民健康保険(市区町村が運営)

- 後期高齢者医療保険料

- 介護保険料

- 国民年金(基礎年金)

- 付加年金・追納分も一定条件で控除対象

会社員時代に厚生年金に加入していた場合、その一部も年末調整で控除されていますが、フリーランスになった後は自分で確定申告しなければ控除されません。

控除の申請に必要な書類と証明方法

社会保険料控除を申請するには、支払額を証明する書類が必要です。

- 国民健康保険:市区町村からの「納付済額のお知らせ」または領収証書

- 国民年金:日本年金機構から届く「社会保険料(国民年金保険料)控除証明書」

これらの書類は確定申告時に添付は不要ですが、税務署から問い合わせがあった際に備えて保管しておくことが重要です。

▶︎ 除証明書以外にも、確定申告に必要な書類をまとめた記事があります

国民健康保険の控除の仕組みと注意点

ここでは国民健康保険料の控除について、控除できる金額、対象期間、そして家族分や書類の扱いなど、実務でつまずきやすいポイントに焦点を当てて解説します。

控除対象となる金額と対象期間

国民健康保険の控除対象となるのは、「その年の1月1日から12月31日までに実際に支払った保険料の金額」です。翌年に払ったものはその翌年の控除対象になりますので、支払日ベースで考えることが重要です。

また、口座振替や一括納付などで「いつ支払ったのか」が明確な場合は、その金額が控除対象として認められます。

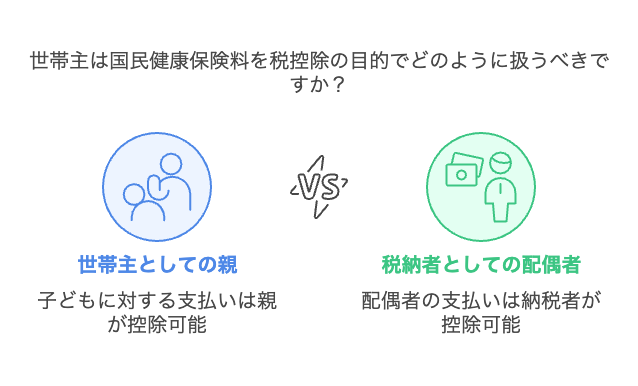

家族分の保険料は控除できる?

国民健康保険料は、基本的に世帯主に対して請求されるため、「実際に誰が保険証を使っているか」ではなく、「誰が保険料を支払ったか」が重要です。

以下のようなケースでは控除が可能です:

- 親が世帯主で、子どもの分を支払っている(親が控除可能)

- 配偶者の保険料を納税者が支払っている(納税者が控除可能)

ただし、控除対象にするには「生計を一にしていること」が前提条件です。

支払い証明書が届かない場合の対処法

市区町村によっては、保険料の支払い証明書(納付済額のお知らせ)が自動で送られてこない場合もあります。その場合は、役所に問い合わせて発行してもらうことができます。

また、口座振替で支払っている場合でも通帳や引き落とし明細をもとに証拠とすることが可能です。確定申告の際には提出不要ですが、5年間の保管が義務づけられているため、大切に保管しておきましょう。

国民年金の控除で見落としがちなポイント

国民年金の支払いも、確定申告における社会保険料控除の対象となります。ただし、付加年金や追納、学生納付特例との関係など、判断が迷いやすい点も多いため注意が必要です。

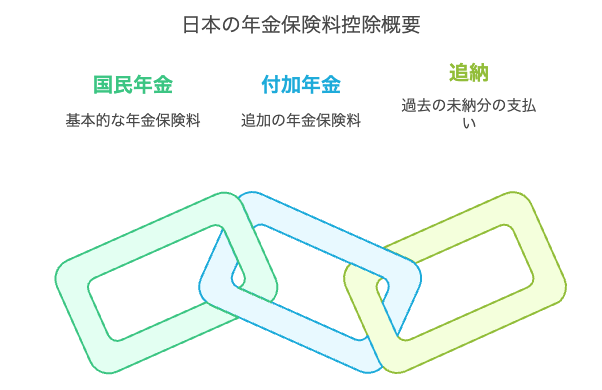

国民年金・付加年金・追納は控除対象か?

原則として、国民年金の保険料は全額が社会保険料控除の対象です。以下のような支払いも含まれます。

- 付加年金の保険料

- 過去の未納分に対する追納保険料

ただし、追納分については「実際に支払った年」に控除されます。例えば2024年に2022年分を追納した場合、その額は2024年分の確定申告で控除対象となります。

控除証明書の入手と管理方法

国民年金の控除証明書は、日本年金機構から毎年11月ごろに郵送されます。正式名称は「社会保険料(国民年金保険料)控除証明書」で、年内に支払った金額が記載されています。

この証明書はe-Taxでは添付不要ですが、提出を求められる可能性もあるため、確定申告書と一緒に保管しておくことをおすすめします。

学生納付特例や免除との関係

学生納付特例制度や保険料免除制度を利用している場合、その期間中の保険料は支払っていないため、控除の対象にはなりません。

ただし、特例期間後に追納した場合は、その支払いがあった年に控除が可能となります。追納を計画している場合は、タイミングを調整することで節税効果を高められるケースもあります。

確定申告書での控除の記載方法とミス防止ポイント

国民健康保険や国民年金の支払いは、確定申告書に正しく記載することで控除を受けられます。このセクションでは、入力すべき欄や合算ルール、そしてミスを防ぐための注意点を整理して解説します。

社会保険料控除の入力欄の場所

国保や年金の控除額は、確定申告書Bの「所得から差し引かれる金額」欄にある「社会保険料控除」の項目に記載します。e-Taxを利用する場合は、画面の指示に従って「社会保険料控除」入力フォームへ進み、保険ごとの支払額を入力します。

紙で提出する場合も、合計金額だけでなく「どの保険料をいくら支払ったか」を明細欄に記載すると、後々の確認がスムーズです。

国保と年金の合算ルール

社会保険料控除では、国民健康保険と国民年金を区別する必要はありません。両方の支払額を合算し、その合計金額を1行で記載するのが基本です。

ただし、税務署が確認できるように、手元では明細を残しておきましょう。特に複数の保険料を支払っている場合は、以下のようにまとめておくと便利です:

| 項目 | 支払額 | 証明書の有無 |

|---|---|---|

| 国民健康保険料 | 100,000円 | ○(納付証明あり) |

| 国民年金保険料 | 120,000円 | ○(控除証明書あり) |

| 合計 | 220,000円 | — |

税務署から控除を否認されないために注意すること

社会保険料控除は、金額が大きくなりやすいため、税務署がチェックしやすい項目でもあります。以下の点に注意しておくと安心です。

- 支払った年度と申告年度がズレていないか確認する

- 追納分を別年度に二重計上していないか確認する

- 家族の保険料を控除する場合、「生計を一にしているか」を証明できる書類を保管

証明書類は提出義務はありませんが、5年間は保存が義務づけられています。念のため、PDF化してクラウドに保管しておくのもおすすめです。

まとめ|国保・年金は“払うだけ”ではもったいない

国民健康保険や国民年金は、フリーランスにとって毎年の大きな出費です。しかし、それらは単なるコストではなく、適切に確定申告で申告することで“戻るお金”に変えることができます。

社会保険料控除は、支払った金額の全額が控除対象となる数少ない制度です。証明書をしっかり管理し、入力ミスを防ぐだけで、節税効果を確実に得られます。

「どうせ払うなら、きちんと取り返す」。これが確定申告における保険・年金控除の基本です。書類の保管や記載方法を押さえたうえで、毎年忘れずに活用しましょう。