「確定申告って何を準備すればいいの?」

そんな疑問を持つフリーランスの方に向けて、2025年対応の最新情報をもとに、必要書類の一覧とその意味を現実目線で整理しました。「とりあえず何を揃えればいいか」がわかるように、制度に振り回されないための視点で解説していきます。

フリーランス

🟡 フリーランスの確定申告

📌 面倒を最小化して本業に集中するための、現実的な税対策ガイド

├─ フリーランスの確定申告とは?はじめてでもわかる仕組みと流れ

├─ フリーランスの必要経費とは?計上ルールとグレーゾーンの考え方

├─ 青色申告と白色申告の違いとは?フリーランスはどちらを選ぶべきか

├─ 開業届と青色申告承認申請書の書き方|提出タイミングも解説

├─ フリーランスの確定申告に必要な書類一覧【2025年最新版】

├─ 確定申告とか、マジでめんどくさすぎる|それでもやるしかない人の逃げ道

├─ 国民健康保険・国民年金の節税ポイント【控除の種類まとめ】

├─ 住民税・事業税の計算方法|確定申告後にくる税金の正体

└─ 確定申告でよくある失敗とその対策【実体験ベース】

確定申告で必要になる書類とは?

確定申告と聞くと「何を出せばいいのかわからない」と戸惑う方も多いかもしれません。ですが、書類の役割を整理して理解すれば、それほど複雑ではありません。まずは全体像を掴むところから始めましょう。

そもそも「書類で何を証明するのか」

税務署が求めているのは、「あなたの1年間の稼ぎと支出がどうなっているか」を具体的に証明することです。書類はすべてその根拠を示すためのもの。つまり、感覚や自己申告ではなく、数字で説明できるようにしておく必要があります。

青色申告と白色申告で違うのか?

はい、書類は申告方法によって異なります。白色申告の場合は簡易的な「収支内訳書」を使いますが、青色申告では「青色申告決算書(複式簿記ベース)」が必要になります。

また、青色申告を選ぶことで最大65万円の控除が適用されるため、そのぶん帳簿の形式や提出書類に厳密さが求められます。

▶︎ 青色申告をするには、事前に提出すべき書類もあります

申告に必要な基本の書類一覧

以下に、確定申告に必要な基本書類を整理しました。すべての人が全項目を提出するわけではありませんが、必要に応じて確認しましょう。

| 書類名 | 主な目的 | 提出対象 |

|---|---|---|

| 確定申告書(B様式) | 所得と控除の全体を申告 | 全員 |

| 収支内訳書 | 事業収支の簡易報告 | 白色申告のみ |

| 青色申告決算書 | 複式簿記での決算内容 | 青色申告のみ |

| 控除証明書類 | 保険料・寄付金などの控除証明 | 該当者 |

| マイナンバー確認書類 | 本人確認(番号+身元確認) | 全員 |

よくある勘違いと抜け漏れ

確定申告の書類準備では、「提出しないといけない書類」と「手元に保管しておく書類」を混同してしまう人が少なくありません。制度そのものがわかりにくく作られているからこそ、勘違いや抜け漏れが起きやすいポイントをあらかじめ押さえておきましょう。

提出が「必要なもの」と「手元に置いておくもの」

すべての書類を税務署に提出するわけではありません。提出が必要なのは、申告書や決算書、控除に関する証明書類など税務署側がチェックしたい情報です。

一方で、レシートや帳簿などは提出不要ですが、保存義務があります。これらは税務調査のときに提示を求められるものであり、最低でも5年〜7年の保存が求められます。

「出さなくていいから捨てていい」ではなく、「見られる可能性があるから保管しておく」が正しいスタンスです。

医療費控除・寄付金控除の証明書類

医療費控除やふるさと納税(寄附金控除)を使いたい場合、それを証明する書類が提出必須です。以下はよくある勘違いです。

- 医療費の領収書を貼る必要があると思っている(→現在は「医療費控除の明細書」を提出)

- ふるさと納税の証明書がマイナポータルで勝手に連携されていると思っている(→自分で確認・提出が必要)

いずれも、「提出されなければ控除は適用されない」という前提を忘れないようにしましょう。

電子申告と紙申告で必要なものは変わる?

はい、少しだけ違いがあります。たとえば電子申告(e-Tax)であれば、マイナンバー確認書類の提出が不要だったり、証明書類の添付が省略できる場合があります。

ただし、どちらの場合でも「あとで提示を求められたときに出せる状態」であることが前提です。電子化は便利ですが、「書類がいらない」のではなく「見せなくていいだけ」と理解しておくと、のちのトラブルを避けられます。

書類の集め方と保管のポイント

必要な書類がわかっても、「どこで手に入れるのか」「どう保管すべきか」がわからず、申告準備が進まないという声は少なくありません。このセクションでは、現実的な入手方法と保管のコツについて整理します。

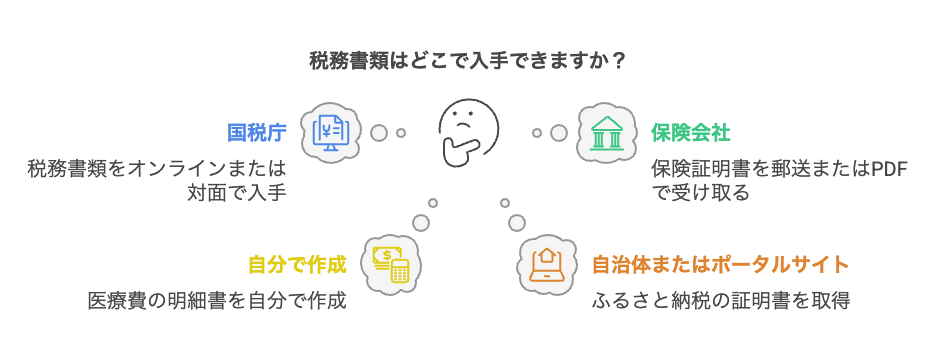

どこで手に入る?発行元と取得方法

確定申告に必要な書類は、その性質によって取得先が異なります。以下は代表的な発行元です。

- 確定申告書類(B様式・収支内訳書・青色申告決算書)…国税庁サイトまたは税務署窓口

- 保険料控除証明書…生命保険会社・健康保険組合などから郵送またはPDF

- 医療費控除の明細書…自分で作成(レシートの集計や病院ごとの合算)

- ふるさと納税の証明書…各自治体またはポータルサイト(例:楽天ふるさと納税)

書類の多くは「再発行不可」または「時間がかかる」ものが多いため、早めの準備が安心です。

郵送・PDF・画像の扱いはどうなる?

電子申告(e-Tax)を利用する場合、紙の書類をPDFや画像データで提出・保存することも可能です。ただし、要件が定められています。

- 解像度が十分で内容が判読できること

- 加工・改ざんのない状態であること

- 保存形式がPDF、JPEG、PNGなど認められた拡張子であること

紙で保管する場合でも、スキャンしてデジタル化しておくと後からの検索や再利用がしやすくなります。

税務調査に備えた保存期間の考え方

税務署から書類を求められるのは、何も「その年の申告」だけではありません。過去にさかのぼって調査が入ることを想定し、原則7年間の保存が求められています。

以下が保存期間の目安です。

| 書類の種類 | 保存期間 |

|---|---|

| 帳簿・決算書 | 7年間 |

| 領収書・レシート | 7年間 |

| 控除証明書・契約書類 | 5年間 |

クラウドストレージを併用するなど、万が一の紛失にも備えておくと安心です。

まとめ:完璧じゃなくていい。でも抜けは致命傷

確定申告の書類準備は、すべてを完璧にこなす必要はありません。ですが、必要な書類がひとつでも欠けると、それだけで控除が受けられなくなったり、申告が受理されないこともあります。

逆に言えば、「最低限そろえるべきもの」を確実に押さえておけば、それ以上に手間をかけなくても一定の節税効果は期待できます。

制度は不親切でも、提出するのは自分自身。だからこそ、主導権を握って淡々と進めていきましょう。損しない人は、要点だけ押さえて“サクッと終わらせている”だけです。